在当前金融市场环境下,存款“降息”已成为一个备受关注的话题,随着利率市场化的推进,银行纷纷调整存款利率,引发了连锁反应,本文旨在探讨存款“降息”所带来的连锁反应究竟有多大,并分析其对金融市场、实体经济和投资者的影响。

存款“降息”背景分析

近年来,随着全球经济的复苏和货币政策的调整,我国金融市场利率水平逐渐下降,在此背景下,银行存款利率也呈现出下降的趋势,这一变化不仅影响了银行的盈利能力,更对金融市场格局、投资者心态以及实体经济产生了深远的影响。

对金融市场的影响

1、银行利润压力增加:存款“降息”后,银行的息差收入将受到压缩,导致银行利润压力增加,为了维持盈利,银行可能会调整信贷政策,减少信贷投放,这对于依靠银行融资的企业来说无疑是一个打击。

2、资金流向变化:降低存款利率意味着投资其他金融产品的收益也会相应下降,这可能导致部分资金从金融市场流向实体经济,影响金融市场的资金供求关系。

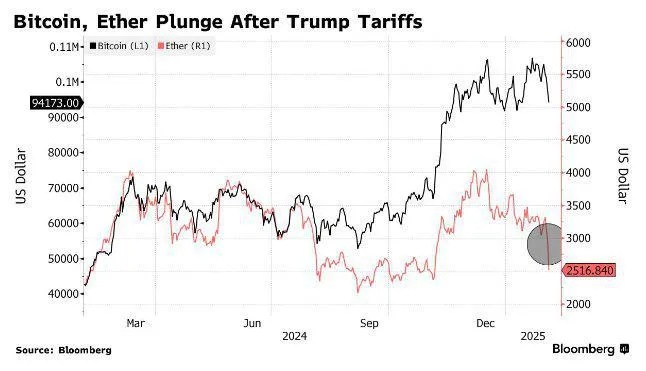

3、金融市场波动:存款“降息”可能引发金融市场波动,投资者对市场的信心可能会受到影响,导致股票、债券等市场价格波动加剧。

对实体经济的影响

1、企业融资成本上升:银行存款利率下降后,银行为了维持盈利可能会提高贷款利率,导致企业融资成本上升,影响企业扩大生产和投资。

2、消费信贷影响:存款利率下调可能影响到个人消费信贷,降低消费者的购买力,进而影响到零售、餐饮等消费行业的发展。

3、储蓄意愿下降:降低存款利率意味着存款收益减少,这可能导致公众减少储蓄,增加消费与投资,从而改变人们的财富积累方式。

对投资者的影响

1、投资收益下降:存款“降息”后,投资者通过存款获得的收益将减少,这可能会促使投资者寻找其他高收益的投资渠道,增加投资风险。

2、理财观念转变:降低存款利率可能促使投资者转变理财观念,从保守型投资向风险较高的投资转变,这需要投资者具备更高的风险识别能力。

3、资本市场影响:存款“降息”可能引发资本市场的大幅波动,对于股票、债券等投资者来说,市场的不确定性增加,需要更加谨慎地做出投资决策。

应对策略与建议

1、银行应调整业务结构:银行应加大对中小企业的支持力度,降低信贷门槛,提高服务效率,以缓解利润压力,银行可以发展非利息收入业务,提高盈利能力。

2、投资者应提高风险意识:在存款“降息”的背景下,投资者应提高风险意识,理性投资,根据自身风险承受能力选择合适的投资产品。

3、政府部门应加强监管:政府部门应加强对金融市场的监管,防止资金过度流向高风险领域,维护金融市场的稳定,应加大对实体经济的支持力度,促进经济健康发展。

4、提升公众金融素养:面对存款“降息”,公众应提升金融素养,了解金融市场动态,合理规划个人财务,实现财富保值增值。

存款“降息”引发的连锁反应不容忽视,它不仅影响了银行的盈利能力,更对金融市场、实体经济和投资者产生了深远的影响,在这一背景下,各方应积极应对,调整策略,以应对这一挑战,通过加强监管、提高风险意识、调整业务结构等方式,共同维护金融市场的稳定与发展。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。