在企业的日常运营中,正确处理各项财务事务是非常重要的,所得税的计算与缴纳是企业财务管理的重要组成部分,而“汇算清缴”则是确保企业在年度终了时能够准确计算、调整并缴纳所得税的一项重要工作,本文旨在通过详细的会计分录示例来帮助读者更好地理解汇算清缴过程中涉及的主要财务处理方法和步骤,从而为企业提供有效的实务指导。

汇算清缴概述

汇算清缴是指企业在每个纳税年度结束后,对已预缴的所得税进行汇总计算,根据实际应纳税所得额重新计算全年应纳所得税额的过程,如果已预缴税款超过实际应纳税额,则可申请退税;反之,如果不足,则需补缴差额。

汇算清缴的基本步骤

1、核算年度收入与费用:确定全年总收入,并扣除各项成本和费用。

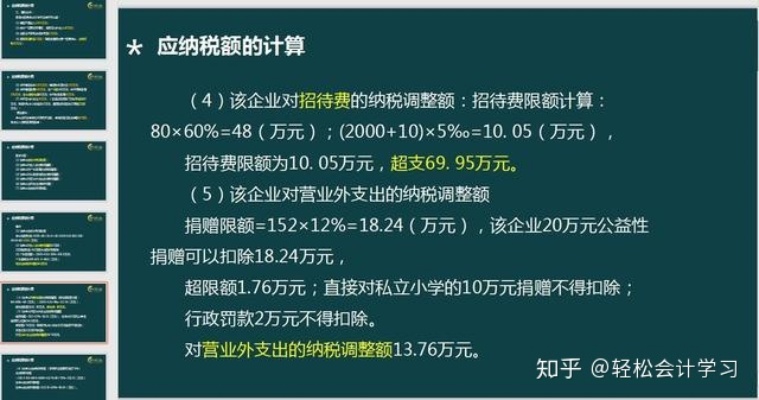

2、计算应纳税所得额:根据国家税务总局的规定,扣除免税收入、减计收入等后得出。

3、计算应缴所得税:利用税率表,计算出应缴纳的所得税金额。

4、核对预缴情况:与已预缴税款进行对比,确定需要补缴或退还的税额。

5、办理补税或退税手续:根据最终结果,向税务机关提交相应申请。

会计分录实例分析

为了更清晰地展示汇算清缴过程中的会计处理,下面将通过两个具体案例进行详细说明。

案例一:年度汇算清缴后的退税情况

背景信息:某公司上一年度预计利润为100万元,按照季度预缴企业所得税共计25万元(假设适用税率25%),年度汇算清缴后,确定实际应纳税所得额为90万元,按此计算,实际应缴企业所得税为22.5万元。

会计分录:

1、借:应交税费—应交企业所得税 22.5万元

贷:银行存款 22.5万元

2、退税处理:

退税前(调整分录):

- 借:应交税费—应交企业所得税 2.5万元

贷:其他应收款—应收税务机关退税 2.5万元

收到退税款时:

- 借:银行存款 2.5万元

贷:其他应收款—应收税务机关退税 2.5万元

案例二:年度汇算清缴后的补税情况

背景信息:另一家公司上一年度预计利润为80万元,按季度预缴所得税共计20万元,但年度汇算清缴后发现实际应纳税所得额为95万元,实际应缴企业所得税为23.75万元。

会计分录:

1、借:应交税费—应交企业所得税 23.75万元

贷:银行存款 23.75万元

2、补税处理:

补税时(调整分录):

- 借:所得税费用 3.75万元

贷:应交税费—应交企业所得税 3.75万元

实际支付时:

- 借:应交税费—应交企业所得税 3.75万元

贷:银行存款 3.75万元

实务操作要点

准确性:确保所有财务数据的准确性是基础。

及时性:按照规定时间完成申报工作,避免逾期。

合法性:遵循税法规定,合法合规地进行各项财务处理。

文档管理:妥善保管相关凭证及文件,以备查用。

汇算清缴是一项系统性的财务活动,涉及到企业所得税的计算、调整及最终的缴纳或退税等多个环节,通过上述内容的详细介绍,希望能够帮助读者更好地理解和掌握汇算清缴的相关知识与技能,为企业的财务管理工作提供有价值的参考和指导,在实际操作中,还需要结合具体的政策法规变化以及自身业务特点灵活应对。

本文通过详细的案例分析与会计分录说明,深入浅出地介绍了汇算清缴所得税的具体流程及其会计处理方法,希望对企业财务人员有所启发和帮助,对于更复杂的财务问题,建议咨询专业的财务顾问以获得更精准的服务和支持。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。