在商业运作中,固定资产作为企业的重要组成部分,其管理和核算对于确保公司财务健康至关重要,而固定资产的折旧,则是这一过程中不可或缺的一环,本文将深入探讨固定资产折旧的概念、计算方法以及账务处理的具体流程,帮助企业和会计人员更好地理解和应用这些知识。

什么是固定资产折旧?

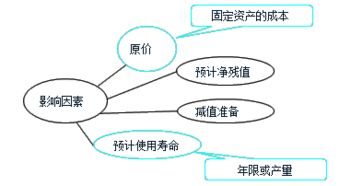

固定资产是指企业在长期经营活动中使用的、具有一定的使用期限并且价值较高的资产,如土地使用权、建筑物、机械设备等,由于固定资产在使用过程中会逐渐磨损或陈旧,因此需要对其原始成本进行分配,以反映资产的实际价值变化,这一过程称为“折旧”。

折旧的意义

1、真实反映资产价值:通过计提折旧,可以更加准确地反映固定资产的实际价值和公司的财务状况。

2、合理分摊成本:折旧可以使固定资产的购买成本在其使用寿命内均匀分摊,避免一次性计入费用造成利润波动。

3、税负减轻:许多国家和地区允许企业在计算应纳税所得额时扣除折旧费用,从而达到降低企业税负的目的。

常见的折旧方法

固定资产折旧主要有以下几种方法:

1、直线法(Straight-line Method):

定义:将固定资产的原值减去残值后,在其预计使用年限内平均分摊。

公式:年折旧额 = (原值 – 残值) / 使用年限

特点:简便易行,每年的折旧额相等。

2、双倍余额递减法(Double Declining Balance Method):

定义:按照双倍直线法折旧率计算每年折旧额,随着资产净值逐年减少,折旧额也随之递减。

公式:年折旧额 = 当期资产净值 × 双倍直线法折旧率

特点:前期折旧金额较大,后期逐渐减少。

3、年数总和法(Sum of the Years' Digits Method):

定义:根据固定资产的使用寿命逐年减少的比例来计算每年的折旧额。

公式:年折旧额 = (原值 – 残值) × 剩余使用寿命 / ∑各年的数字

特点:初期折旧较高,后期逐渐减少。

4、重置成本法(Replacement Cost Method):

定义:根据当前市场条件下替换同类新资产的成本来确定折旧额。

适用范围:较少采用,一般适用于某些特殊行业的特定资产。

固定资产折旧的账务处理

1、初始设置

账户设置:通常会为每类固定资产单独设立一个账户,如“房屋及建筑物”、“机器设备”等。

录入原值:记录固定资产的原始购置成本或其他初始投入。

2、计提折旧

计算:根据所选择的折旧方法,计算出当年或当期的折旧费用。

记账:将计算得到的折旧额作为费用计入当期损益表中的“折旧费用”科目;增加“累计折旧”科目金额,反映固定资产价值的减少。

3、期末处理

调整科目余额:对“累计折旧”科目进行调整,确保其余额正确无误。

核对账实:定期进行实物盘点与账面记录的核对工作,保证数据准确性。

4、资产处置

账务处理:当固定资产报废或出售时,需注销相应账户,并处理相关损益。

税务处理:根据当地税法规定,可能还需要进行税务申报。

案例分析

假设某企业于2021年初购置了一套生产设备,原值为1,000万元,预计使用寿命10年,残值率为5%。

1、直线法:

- 年折旧额 = (1,000 – 50) / 10 = 95万元

2、双倍余额递减法:

- 第一年折旧额 = 1,000 × (2/10) = 200万元

- 第二年折旧额 = (1,000 – 200) × (2/10) = 160万元

- ……

3、年数总和法:

- ∑各年的数字 = 1+2+…+10 = 55

- 第一年折旧额 = (1,000 – 50) × 10/55 ≈ 172.73万元

固定资产折旧不仅是财务管理中的一个重要环节,也是企业日常经营活动中不可忽视的内容,通过合理选择合适的折旧方法并正确进行账务处理,不仅有助于提高企业的财务管理水平,还能为企业创造更多经济效益,希望本文能够帮助读者更好地理解固定资产折旧的相关知识,在实际工作中加以运用。

涵盖了固定资产折旧的基本概念、不同折旧方法及其应用,以及具体的账务处理流程,通过深入浅出的讲解,旨在为企业管理者和会计专业人士提供实用的参考指南。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。