在现代企业财务管理中,税务处理是一项至关重要的工作,对于拥有自用或出租物业的企业来说,正确理解和处理房产税尤其重要,房产税作为地方财政收入的重要组成部分,不仅关乎企业的财务成本管理,还直接反映了企业在社会经济中的责任和地位,下面我们就来详细探讨房产税的会计处理方法,旨在帮助企业更好地把握政策导向,合理规划财务结构,避免潜在的税务风险。

房产税概述

房产税是指对房地产拥有者按年征收的一种税款,房产税分为两种情况:

1、自用房产:企业对其自有的用于办公或者生产的房产需要缴纳的房产税;

2、出租房产:企业将其拥有的房产租赁给其他单位或个人使用时,需根据租金收入计算缴纳房产税。

会计科目设置

根据《中华人民共和国企业会计准则》的相关规定,在会计账簿中应设立以下账户:

借方:“税金及附加”(核算因使用房产而实际发生并按规定应交纳的各种税费)。

贷方:“应交税费—应交房产税”。

确认与计量

1、确认时间:房产税一般以当地税务机关确定的时间为准,通常情况下为每年1月1日至12月31日,企业应在年末进行计提,并于次年第一季度内申报缴纳上一年度的房产税。

2、计量标准:

- 对于自用房产而言,依据房产原值扣除一定比例后的余额乘以适用税率计算。

- 出租房屋则依据取得的租金收入按照规定税率计算。

账务处理

1、计提时:当企业确认需要支付房产税时,应该做出如下会计分录:

```

借:税金及附加

贷:应交税费——应交房产税

```

2、实际缴纳时:企业向税务局缴纳税款后,还需作相应的账务处理:

```

借:应交税费——应交房产税

贷:银行存款/库存现金

```

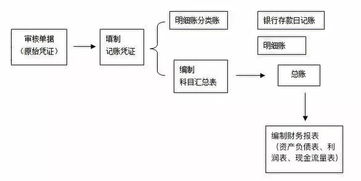

申报流程

1、登录当地电子税务局官网;

2、进入“我要办税”模块下的“税费申报”栏目;

3、选择对应的房产税申报表单填写相关信息;

4、核对无误后点击提交并完成在线支付操作。

案例分析

假设A公司位于北京市海淀区某大厦第5层,该楼层面积为200平方米,每平方米评估价格为1万元人民币,根据现行法规,北京市非营业性住房的减除率为30%,房产税税率是1.2%。

A公司需缴纳的年度房产税计算公式如下:

\[ 年房产税 = 200 \times 10,000 \times (1 - 30\%) \times 1.2\% = 16800 \]

通过对房产税会计处理的全面解析,我们了解到其背后涉及到的知识点较多,不仅包括基本的概念理解,还有具体的账务处理流程以及实践中的注意事项等,建议企业在日常经营管理过程中要密切关注相关政策的变化趋势,确保及时准确地做好房产税的会计处理工作,有效规避财务风险,同时也可以寻求专业财税服务机构的帮助,通过专业化服务提高工作效率,降低运营成本。

版权声明

本文仅代表作者观点,不代表百度立场。

本文系作者授权百度百家发表,未经许可,不得转载。